岡山県津山市で調べてみると1件の法律事務所・司法書士事務所を見つけました。

事務所によっては夜間・土日でも相談を受け付けていたり分割・後払いに対応しているところもあるので、自分にあった事務所を探してみてください。

全国対応しているおすすめ事務所

岡山県津山市にある事務所をこのあとまとめていきますが、まずは全国対応している事務所をまとめておきます。

全国対応していればそれだけ累計の対応件数・相談件数も多くなりやすいので、債務整理の手続きもスムーズに進みます。

全国対応とはいっても色んな事務所がありますが、今回は

○全国対応していること

○分割払いや後払いに対応していること

○借金相談の実績が豊富なこと

この3つを条件にしてみました。

以下はこれらの条件を全てクリアしているので、安心して任せることが出来ます。

アヴァンス法務事務所

『実績と安さで選ぶなら、アヴァンス』

アヴァンス法律事務所は、2018年頃からテレビCMも放送している大手法律事務所です。

大手なだけあって相談実績も豊富な上に、女性専用窓口やWeb上で進捗状況をチェックできるシステムを導入しています。

<基本情報>

○相談実績:23万件以上

○支払方法:30日間は支払い不要・分割払い対応

○女性専用窓口「アヴァンスレディース」あり

○Web上で進捗状況が気軽にチェック出来る

<任意整理の費用>

○相談料:無料

○着手金:1社39,800円(税抜)

○成功報酬:1社10,200円(税抜)

○減額報酬:5社まで無料

司法書士法人杉山事務所

『過払い金請求実績で選ぶなら、杉山事務所』

司法書士法人杉山事務所は、任意整理など借金問題を専門としていて豊富な実績があります。

週刊ダイヤモンド誌では「消費者金融が恐れる司法書士No.1」に輝いた実績もあり、実力派の法律事務所といえます。

<基本情報>

○相談実績:毎月3,000件以上

○支払方法:分割払い対応

○過払い金請求金額は月5億円で日本一の実績

○全国9都市に事務所があり無料の出張相談も可能

<任意整理の費用>

○相談料:無料

○基本報酬:1社50,000円(税抜)

○その他:通信費等の実費(相場は2,000円程度)

司法書士法人みつ葉グループ

『匿名の安心感と手軽さで選ぶなら、みつ葉』

司法書士法人みつ葉グループは、2012年からの過去7年間で業績を125倍に伸ばしています。

無料かつ匿名で使える減額診断シミュレーターがあるので、電話やメール相談よりも気軽に利用することが出来ます。

<基本情報>

○相談実績:24,000件以上

○支払方法:分割払い対応

○無料・匿名の減額診断シミュレーターがある

○女性相談員による対応も可能

<任意整理の費用>

○相談料:無料

○着手金:10,000円~

○成功報酬:1社10,000円~

全国対応の事務所として3つをまとめてみましたが、いかがでしょうか。

個人的には、実績や知名度で選ぶなら『アヴァンス法務事務所』がベストチョイスだと思います。

ですが過払い金請求においては『司法書士法人杉山事務所』が特に実績豊富なので、過払い金が発生している可能性がある方(2010年6月より以前から借入をしている方)はこちらをオススメします。

逆に、

「匿名でどれぐらい減額できるかだけ知りたい」

という方は、『司法書士法人みつ葉の減額診断シミュレーター』をオススメします。

減額診断シミュレーターはスマホからでも2,3分で終わるので、ちょっとした休憩中なんかにも使えます。

岡山県津山市にある事務所1選

田野司法書士事務所

| 住所 | 岡山県津山市田町6-1 | ||

| TEL | 0868-24-6211 | ||

| 最寄り駅 | 津山駅 | ||

| 周辺Map | |||

| メールアドレス | 不明 | ||

| 公式サイト | 不明 | ||

| 関連サイト | https://itp.ne.jp/info/331635294400000899/ | ||

| 駐車場 | あり | ||

| 対応時間 | 不明 | ||

| 無料相談 | 不明 | 夜間相談 | 不明 |

| 土曜相談 | 応相談 | 日曜相談 | 応相談 |

| メール相談 | 不明 | 女性専門家 | 不明 |

| 分割払い | 不明 | 後払い | 不明 |

| 支払い方法 | 不明 | 法テラス利用 | 不明 |

法律事務所・司法書士事務所に行くのは勇気がいりますが、最初の1歩を踏み出さないと借金はもっと膨らむ可能性が高いです。

仕事が忙しくてなかなか行けないという場合は、電話で使える減額診断シミュレーターだけでも使ってみて、専門家の意見を聞いてみてください。

債務整理で知っておきたいポイント5選

債務整理にはどんなデメリットがある?

債務整理の手続きには、いくつかデメリットがあります。

手続きごとに表にすると、以下のとおりです。

| 任意整理 | 個人再生 | 自己破産 | |

|---|---|---|---|

| 減額できる目安 | 30万~80万程度 | 50%~80%オフ | すべて帳消し |

| 家族・会社に バレる可能性 |

低い | あり | あり |

| ブラックリスト | 約5年間 | 5年~ 10年程度 |

5年~ 10年程度 |

| 手続きの 難しさ |

やさしい | 難しい | 難しい |

| 事務所への 費用 |

1社5,6万円程度 | 70万円程度 | 30万~ 40万程度 |

| 家の所有 | 可能 | 可能 | 不可 |

| 車の所有 | 可能 | 原則可能 | 原則不可 |

| 官報の掲載 | なし | あり | あり |

| 借金の理由 | 不問 | 不問 | ギャンブル 浪費などは不可 |

任意整理は最大でも80万円ほどしか減額できませんが、その分デメリットはほぼありません。

ブラックリストには載りますが期間も短めですし、手続きも専門家にほぼお任せできます。

逆に個人再生や自己破産は、大幅に減額できる代わりにデメリットも多いです。

特に自己破産は自宅・車を手放すケースがほとんどだったり、必要書類が多くて手続きがややこしかったり、裁判所へ出廷するケースもあります。

またギャンブル・浪費などによる借金では手続きの許可が下りないので、かなりハードルが高めです。

こういったところも含めて、どの手続きを利用するべきかを専門家と相談してみてください。

債務整理の手続きにはどんな違いがある?

債務整理の手続きには、大きく3種類あります。

その違いを表にすると、以下のとおりです。

| 任意整理 | 個人再生 | 自己破産 | |

|---|---|---|---|

| バレる可能性 | 低い | 低い | 高い |

| 減額の目安 | 30万円~ 50万円程度 |

50%~ 80%程度 |

ゼロにまで減額 |

| 手続きの内容 | 貸金業者との 交渉 |

裁判所での 認可 |

裁判所での 認可 |

| 手続きの 難しさ |

低い | 高い | 高い |

| 手続きに かかる期間 |

4ヶ月~ 6ヶ月程度 |

8ヶ月~ 10ヶ月程度 |

6ヶ月~ 1年程度 |

| 事務所への 費用 |

1社5,6万円程度 | 70万円程度 | 30万~ 40万程度 |

| ブラックリストの 期間 |

5年程度 | 5年~ 10年程度 |

5年~ 10年程度 |

| 家の所有 | 可能 | 可能 | 不可 |

| 車の所有 | 可能 | 原則可能 | 原則不可 |

| 借金の理由 | 不問 | 不問 | ギャンブル 浪費などは不可 |

「どの手続きを利用すべきなのか」については、法律事務所・司法書士事務所で相談すればきちんと説明してくれます。

ただ一般的に言われているのは、以下の通りです。

任意整理が向いている方

- 定期的に収入がある

- 借金が300万円以下である

- 少し借金が減れば返済できる

個人再生が向いている方

- 定期的に収入がある

- 借金が5000万円以下である

- 借金が半分以下になれば返済できる

- 自宅や車はなんとしても残したい

- ギャンブルや浪費で借金を作った

自己破産が向いている方

- 定期的な収入がない

- 借金を返済できる見込みがない

- 借金を全て帳消しにしたい

債務整理をするとクレジットカードはどうなる?

債務整理をすると、個人信用情報機関にあなたの事故情報が登録されます。

いわゆる『ブラックリスト』に載っている状態では、

- 新たにクレジットカードを作る

- 今持っているクレジットカードを使う

こういう事はできなくなります。

(家族の方が本人名義で作っているカードなどには影響ありません)

ブラックリストに載るとカード会社は審査の時にそれを確認できるので、比較的審査がゆるいと言われるカード会社でも審査に通らなくなります。

100%ではありませんが、見込みはかなり薄くなります。

そして、今持っているクレジットカードも使えなくなります。

今持っているクレジットカードにも、

- カード料金を支払えていないクレジットカード

- カード料金を支払っているクレジットカード

この2種類があると思いますが、どちらも使えなくなります。

「1」の場合は、任意整理をした時点ですぐに利用停止にされます。

「2」の場合も、クレジットカードの更新時期にブラックリストをチェックされるのでそれ以降は使えなくなります。

クレジットカードが使えない期間は、債務整理の手続きによります。

- 任意整理:約5年間

- 個人再生:約5年間~10年間

- 自己破産:約5年間~10年間

この期間を超えてブラックリストから削除されれば徐々に信用が回復するので、クレジットカードも作れるようになります。

それまでは、デビットカードを使って代用するのが良いでしょう。

デビットカードは銀行口座の残高までしか使えない仕組みになっているので、クレジットカードと違って使いすぎる心配がありません。

そのため、債務整理をした後でも銀行に申し込めば作ることが出来ます。

家族カードを使うという方法もありますが、

- 家族に債務整理したことを伝える必要がある

- 使いすぎてしまう可能性がある

こういう点から、あまりお勧めできません。

デビットカードでもネットショッピング・公共料金の支払いなんかは出来るので、十分代用できると思います。

詳しい内容はこちらにまとめています。

借金している事はなぜバレる?

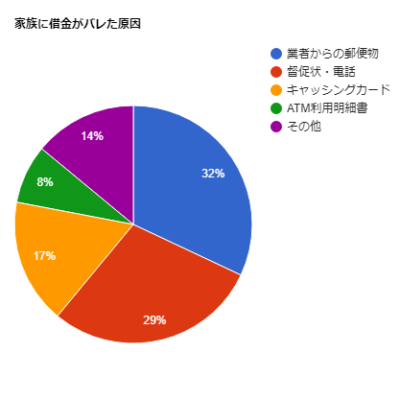

借金が家族にバレてしまった経験がある方100人へアンケートを取ったところ、こういう結果が出ました。

100人のうち61人は、「業者からの郵便物」または「督促状・電話」によってバレている事が分かります。

なので、この2つに気を付けていれば家族にバレる可能性をグッと下げられます。

まず「業者からの郵便物」ですが、

- 契約直後に届く契約書

- 不定期のキャンペーン時に届く案内

- 定期的に届く明細書など

こういうモノがあります。

これを見られないためには、「自宅に届かないよう連絡する」か「電子受け取りにする」という方法があります。

業者によってはコールセンターや公式サイトから手続きが出来るので、確かめておきましょう。

そして「督促状・電話」ですが、これは「債務整理を専門家へ依頼」すれば完全にストップ出来ます。

依頼された専門家は「受任通知」を貸金業者へ送付するので、それ以降はあなたに直接連絡をとる事が法律的に禁止されています。

もちろん1日も遅れずに支払っていれば起きない問題ですが、どうしても返済できない時でも法律事務所・司法書士事務所に依頼すれば大丈夫です。

弁護士と司法書士ってどっちに依頼するべき?

債務整理の手続きは、弁護士と司法書士のどちらでも進められます。

とはいえ、司法書士に依頼する場合はいくつかの制限があります。

| 司法書士 | 弁護士 | |

|---|---|---|

| 借金額 | 1社あたり140万円以下 | 無制限 |

| 裁判所 | 簡易裁判所まで | 最高裁判所まで |

| 費用 | 比較的安い | 比較的高い |

司法書士は、1社あたり140万円以上の借金があると対応が出来ません。

また代理人として認められるのは簡易裁判所までなので、「個人再生」や「自己破産」の申立てはできません。

つまり債務整理でいうと「任意整理」のみ依頼できるという事です。

ですが弁護士は業務範囲が制限されていないので、当然「個人再生」や「自己破産」の申立ても可能です。

「個人再生」や「自己破産」といった手続きも視野に入れているなら「法律事務所(弁護士事務所)」で相談するのが良いでしょう。

ただ「任意整理」を考えているなら、費用が抑えやすい「司法書士事務所」を利用するのも良いと思います。